|

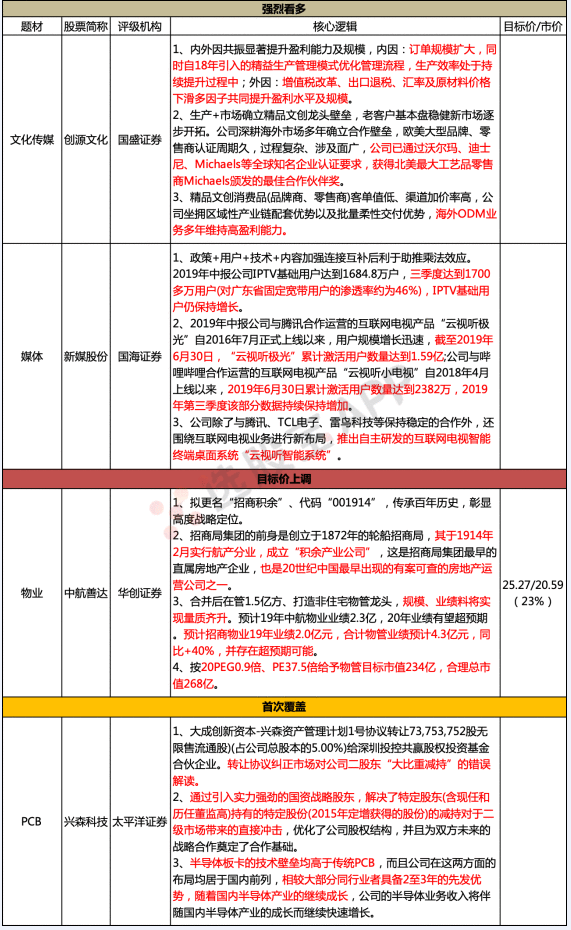

中航善达:不仅改名,还改代码!主营业务A股极度稀缺,正式成为招商嫡系公司,分析师紧急上调估值和目标价,所有业务明年都将持续超预期 拟更名“招商积余”、代码“001914”,传承百年历史,彰显高度战略定位

公司发布公告,拟更名为“招商局积余产业运营服务股份有限公司”;证券简称拟由“中航善达”变更为“招商积余”;证券代码拟由“000043”变更为“001914”。“积余”在《辞典》里的释义为积攒起来的剩余财物和资产,“积余产业运营服务”意为对存量资产的管理、运营及服务等,“积余”之意契合公司的战略及业务发展定位。

“积余”与招商局集团及中国房地产行业有着悠久的历史渊源,招商局集团的前身是创立于1872年的轮船招商局,其于1914年2月实行航产分业,成立“积余产业公司”,这是招商局集团最早的直属房地产企业,也是20世纪中国最早出现的有案可查的房地产运营公司之一。

本次证券代码拟变更为“001914”,更有招商局集团百年传承的历史意义,彰显公司在集团的高度战略定位,未来有望打开更为广阔的业务空间。

合并后在管1.5亿方、打造非住宅物管龙头,规模、业绩料将实现量质齐升

本次重组积极响应国资委瘦身健体、聚焦主业、提质增效要求,将实现物管行业横向整合,明确公司未来发展的战略定位,激发公司的发展活力,进一步打开物业管理战略业务的未来发展空间,打造央企物管旗舰企业。截至19H1末,中航善达、招商物业合并后在管面积将达1.49亿方。

中航善达深耕机构类物管,招商物业服务业态丰富(住宅、非住宅面积分别占比68%、32%),并且招商系拥有大量的商办物业,中航善达与招商物业强强联合,合力打造非住宅物业管理龙头。预计19年中航物业业绩2.3亿,20年业绩有望超预期。预计招商物业19年业绩2.0亿元,合计物管业绩预计4.3亿元,同比+40%,并存在超预期可能。

考虑到招商蛇口16-18年新开工面积同比增速分别为23%、65%、60%,将推动销售、竣工持续高增,预计后续营收稳步增长。目前中航善达、招商物业物管利润率较行业仍有较大提升空间,考虑到后续毛利率提升、费用率改善等,预计合并后利润率望逐步修复,业绩有望实现量质齐升。

按20PEG0.9倍、PE37.5倍给予物管目标市值234亿,合理总市值268亿

估算2019-22年业绩CAGR达41.6%,预计20、21年业绩分别为6.3、8.8亿元。考虑到物管行业的高成长性,以及后续业态重定义、增值服务爆发带来的二次空间,并参考3家海外主流物管公司、3家H股主流物管公司分别平均PEG0.7、1.0倍。

合并后公司背靠招商局集团的强大央企开发背景,并具备A股龙头物管及非住宅物管公司的双重稀缺性,此次更名招商积余更彰显公司在招商局集团的高度战略定位,理应享受第一梯队物管公司的PEG溢价,按20年PEG0.9倍、上调PE至37.5倍(原为PEG0.85倍,PE35倍),对应物管市值234亿元,估算地产及其它业务对应市值约34亿元,合并后公司合理市值约268亿元,按扩股后总股本约10.6亿股,对应合理股价为25.27元。

中航善达逐步剥离地产开发业务,战略聚焦物业管理优质赛道,并深耕机构类物管,与招商物业强强联合,合并后在管面积达1.49亿方,将有望成为非住宅类物管龙头,并且新增招商局集团背景,后续规模扩张得以较强保障。招商物业定位提升,将逐步从“成本中心”转向“利润中心”,同时后续或通过组织架构改革提升人均效能,有望推动利润率提升,实现量质提升。

华创证券认为中航善达19年中期规模超预期增长,维持19年、20年合并后物管业绩预测合计分别为4.3、6.3亿元,考虑到公司双重稀缺性以及集团内高度战略定位,按20年目标PE37.5倍(原35倍),上调目标价至25.27元。 郑重声明:本网站文章中所涉及的股票信息仅供投资者参考,不构成具体操作建议,据此操作盈亏自负,风险自担。 (责任编辑:admin) |