|

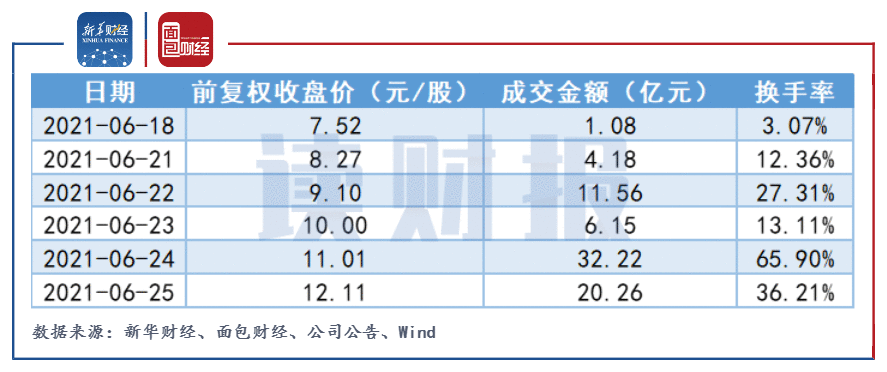

新华财经北京9月17日电 齐鲁银行上市即将满三个月,股价表现却不尽人意。 齐鲁银行于6月18日登录A股,在录得六连板之后,该行的股价开始持续下跌,截至9月15日收盘,该行报收5.97元/股,较最高点跌逾50%,且濒临破净。 2021年上半年,该行的归母净利润虽然保持增长,但增速在行业中排在中下水平。在此情况下,截至9月15日收盘,该行的PB及PE仍然高于行业水平,估值承压。 面对股价的大幅下降,齐鲁银行表示已经制定了股价稳定预案,未来一旦触发,将启动回购、增持等措施。 股价濒临破净破发 根据招股书显示,齐鲁银行的每股发行价格为5.36元,截至2020年末,该行的发行前每股净资产为5.36元,发行后的每股净资产为5.35元。 最新财报显示,截至2021年6月末,该行的每股净资产为5.7元/股,较上年末提升0.34元。其每股净资产的提升与该行上半年的IPO、发行永续债以及留存收益提升有关。 齐鲁银行6月18日在上交所挂牌上市,发行约4.58亿股,其形成的股本溢价约19.58亿元,从而使得该行的资本公积由年初的63.49亿元增长至2021年6月末的83.07亿元。另外,该行于3月29日成功发行25亿元永续债,导致其他权益工具出现明显增长。除此之外,由于上半年净利润的增长,该行的未分配利润增加约14.72亿元。 由于以上几方面因素使得齐鲁银行的每股净资产出现提升,截至2021年9月15日收盘,该行股价仅为5.97元/股,不仅濒临破净也濒临破发。 股价高位“腰斩” 部分追高资金或遭深度套牢 齐鲁银行在上市后虽然录得六连板,但成交额及换手率在第三个交易日便有明显放大迹象。 数据显示,6月22日该行的换手率为27.31%,成交金额为11.56亿元。六连板的最后两个交易日,该行的成交额分别为32.22亿元和20.26亿元,换手率分别达65.90%和36.21%,累计换手率超过100%。

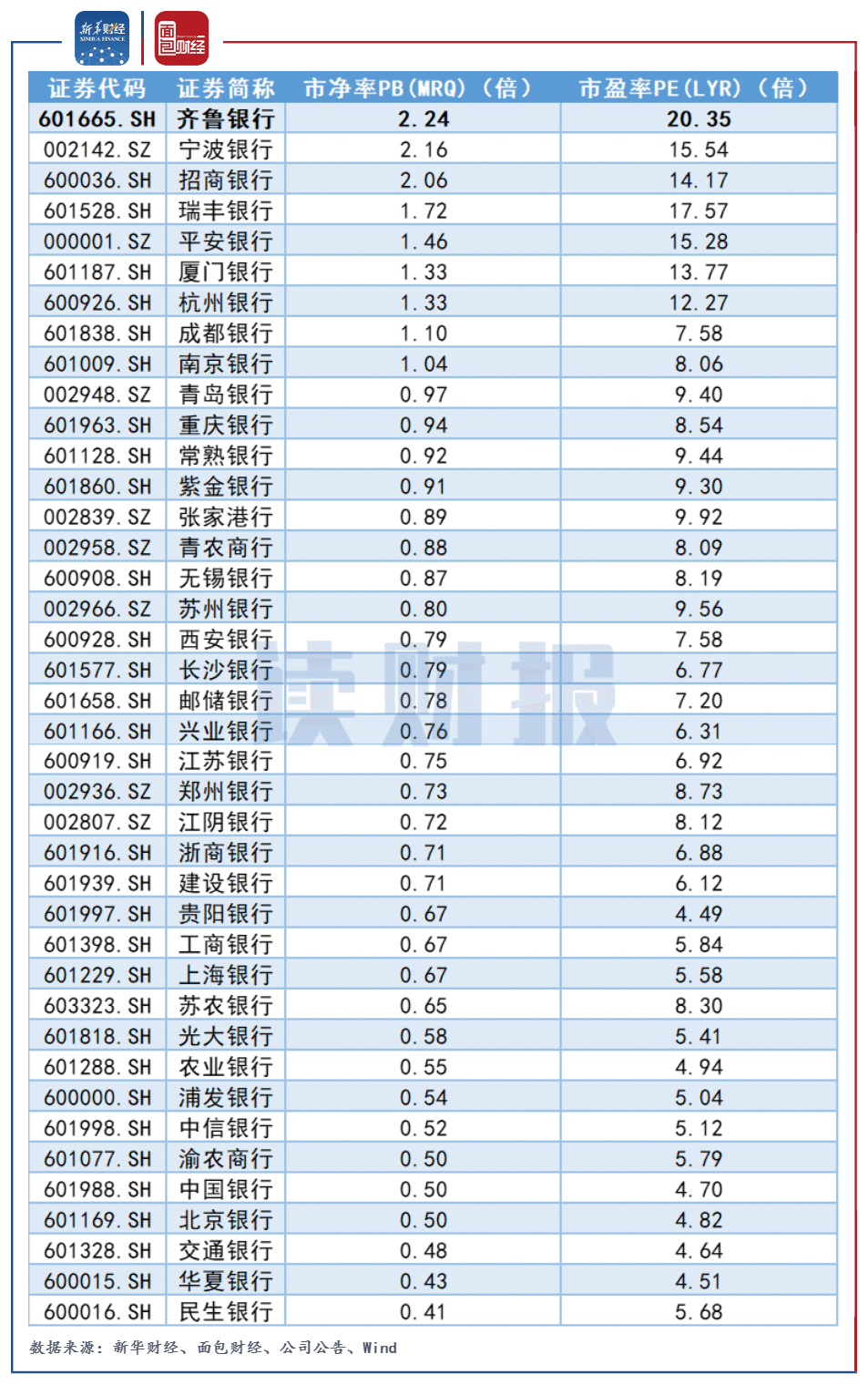

图1:齐鲁银行上市前六个交易日表现 在六连板之后,该行的股价随即出现连续跌停,此后持续下跌。截至9月15日收盘,齐鲁银行的股价较高点相比已下跌超过50%,股价遭遇“腰斩”,部分追高资金或被深度套牢。 从估值来看,自上市以来该行估值一直维持在高位,甚至一度超越招商银行、宁波银行、平安银行等大型商业银行。 数据显示,在录得六连板的下一个交易日,齐鲁银行股价开盘后不久便跌停,当日收盘后,该行的PB(MRQ)为2.24倍,PE(LYR)为20.35倍,是同日所有上市银行中PB和PE最高的银行。

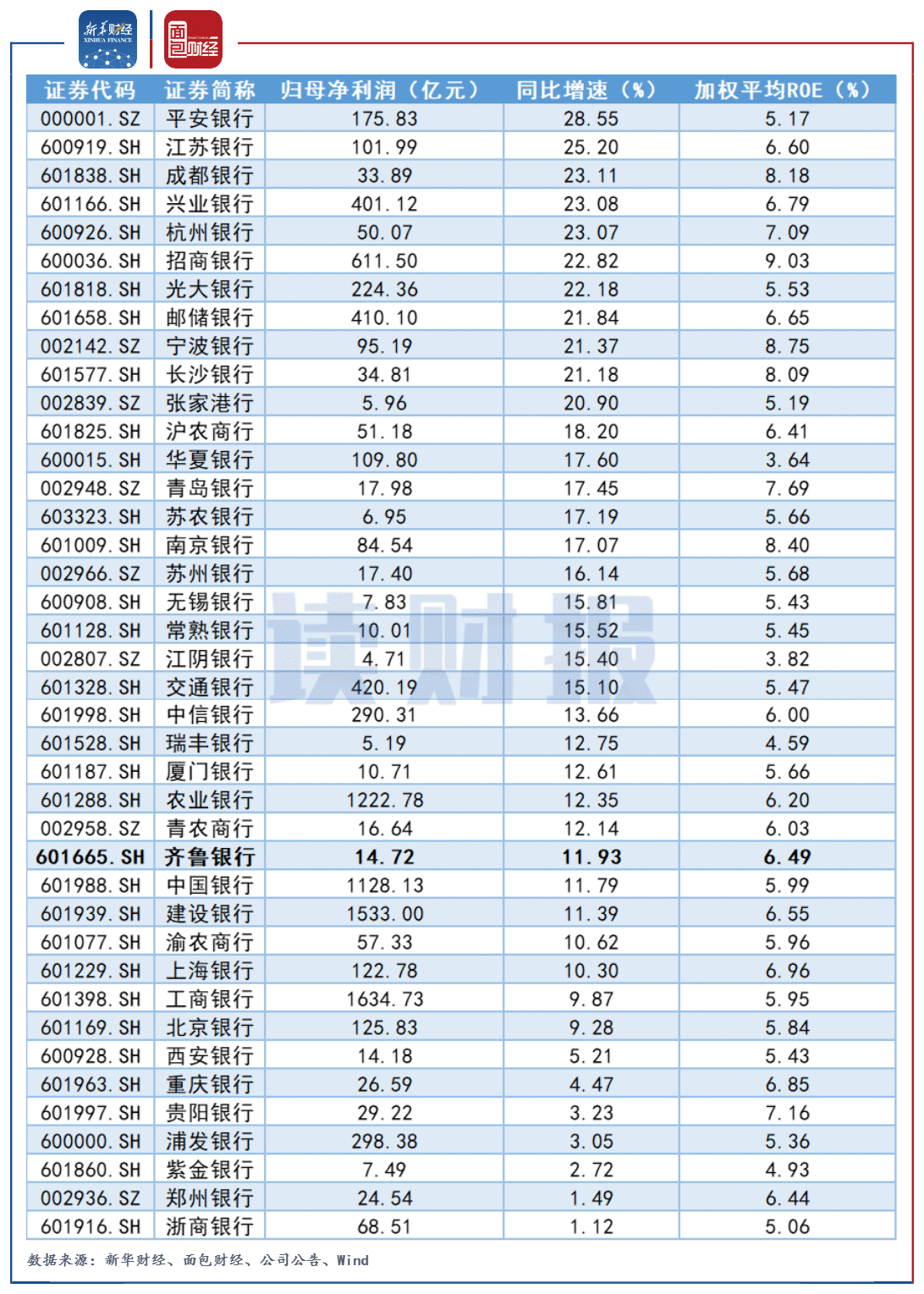

图2:截至6月28日收盘上市银行PB及PE情况 上半年净利润增速排在行业中下游 或仍面临估值压力 目前,银行业的估值整体偏低,截至9月15日收盘,A股41家上市银行中有33家的银行的市净率小于1,市净率中位数在0.75倍左右;市盈率的中位数也仅有7.29倍。而齐鲁银行在大幅下跌之后其PB(MRQ)依然有1.04倍,PE(LYR)为10.86倍,依然高于行业水平。 从最新的财报数据来看,齐鲁银行2021上半年实现归母净利润14.72亿元,同比增长11.93%,虽然保持了增长趋势,但与其他上市银行相比,增速排在中下游。 另外,截至2021年6月末该行的加权平均净资产收益率为6.485%,较上年同期增加0.16个百分点,在上市银行中处于中等水平。

图3:上市银行归母净利润、归母净利润同比增速及加权ROE(2021年中报) 近几年银行业整体在进行零售转型,零售业务尤其是个人贷款业务对银行未来的发展影响较大。对于头部大型银行来说,资产规模及资产质量优势较为明显,部分中小则会受制约发展较慢。 财报显示,截至2021年6月末,齐鲁银行资产总额为4029.54亿元,城商行中仅高于西安银行和厦门银行。资产质量方面,该行整体不良贷款率虽然较上年末下降0.04个百分点至1.39%,但个人贷款受房地产政策调控及疫情影响,不良贷款率较上年末上升0.05个百分点。 目前来看,齐鲁银行的盈利能力在上市银行中并不具备较强竞争力,未来或仍面临估值压力。 或将触发稳定股价措施 股价大幅下跌后,齐鲁银行的稳定股价措施或将被触发。 (责任编辑:admin) |